Кредиты самозанятым предложили вынести в особый сегмент

Кредитование для самозанятых предлагают сделать специальным продуктом, пишут «Известия». Если отделить его от потребительского, а также упростить процедуру оформления и использовать систему удаленной идентификации заемщиков, то льготные ссуды для работающих на себя станут более доступными, сообщил замруководителя исполкома ОНФ Арсений Беленький. По итогам анализа обращений и диалога с представителями власти, банков и платформ-агрегаторов ОНФ сформировал список необходимых мер для повышения доступности льготного кредитования самозанятых.

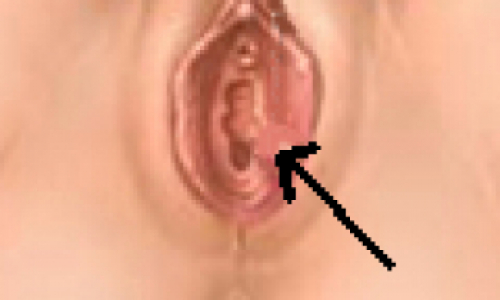

Так, предлагается выделение кредитования самозанятых в отдельный сегмент; упрощение процедур оформления льготных кредитов; развитие системы удаленной идентификации и сбора биометрических данных; верификация доходов самозанятых со стороны платформ, с которыми они сотрудничают; учет доходов на электронных кошельках наравне со средствами на банковских картах. Меры позволят снизить банковские затраты на обслуживание кредитных программ для работающих на себя и повысить заинтересованность финансовых организаций в работе с ними, уверены в организации.

Зампред правления банка «Зенит» Наталья Тутова сообщила, что основные трудности связаны с определением и классификацией источника дохода, согласно требованиям кредитной политики банка. Однако нынешний подход она считает в целом работающим. Она отметила, что инициативы по удаленной идентификации и возможности модельной оценки дохода позволят банкам снизить издержки на кредитование, увеличить скорость решений и охват рынка. Наиболее важным предложением необходимо считать развитие системы удаленной идентификации и биометрии при выдаче займов работающим на себя, согласился руководитель направления по законодательному регулированию Альфа-Банка Олег Иванов.Верификация дохода самозанятых со стороны платформ-агрегаторов позволит значительно снизить риски кредитования этого сегмента для банков, отметили в «Яндекс GO». Это даст возможность прогнозировать платежеспособность и формировать кредитный рейтинг. Также важно развитие платежных услуг для самозанятых, а именно зачисления средств при эквайринге на электронные кошельки, что позволит учитывать доходы по электронным кошелькам так же, как и по банковским картам при выдаче кредита, отметили в компании.

По мнению экспертов, инициативы ОНФ сводятся к усилению контроля над личностью самозанятого — прохождение биометрической идентификации и раскрытие данных электронных кошельков могут быть не всем по нраву. Также предложение по выделению займов для самозанятых в отдельный сегмент малореализуемо в силу устоявшихся моделей кредитования. Улучшить ситуацию помогут другие инициативы, которые позволят банкам при рассмотрении заявок получать больше информации о реальном уровне доходов таких граждан.

Комментарии